É difícil encontrar a motivação para escrever sobre o estado da economia mundial nos dias de hoje, mesmo porque não há muito mais a dizer.

Eu sinto que estou compondo vários obituários para o mesmo tempo cadáver. Na maior parte do movimento da liberdade e eu suspeito que uma pequena parcela do mercado mainstream entender que não há recuperação tangível ou legítimo, e muito menos uma escada fiscal estável para descansar os pés em cima. Não há literalmente nada para o sistema financeiro, mas as estatísticas manipuladas, falsas promessas, e sempre em expansão da dívida. Na verdade, o conceito de criação de dívida é a única coisa que a nossa fachada de uma economia em conjunto.

Você e eu, provavelmente, encontrar este bastante estranho. Nós viemos de uma escola há muito esquecido da economia, em que procura, oferta e economias realmente significar alguma coisa em termos de nossa saúde fiscal. Eu vim através de muitos acólitos econômicas dominantes e sectários, nos últimos meses, que desprezam todas lógica e da razão, abandonando as realidades da demanda com base comércio e imersão em uma grande ilusão em que banco central gerada dívida e da inflação são a verdadeira fonte de "prosperidade" . Eu sinto muito por eles de certa forma, porque a verdade está bem na frente de seus rostos, e ainda assim, eles nunca vão ver, não até que sejam enterrados vivos nele.

Nada faz com que este problema mais aparente do que o comportamento de ações no mês passado.

Os estoques são, naturalmente, uma farsa da mais alta magnitude, mas eles ainda dizer algo sobre a maior verdade por trás de nossa situação financeira. O fato de que muitos comerciantes do mercado de saber claramente que é tudo uma farsa, e estão realmente apostando e apostando no scam, me diz exatamente o quão perto estamos do fim da linha. A recente queda de perto de 10% no Dow no início do Outono deve ter sido certamente um choque para a comunidade a troca do dia, bem como especialistas tradicionais. O pressuposto para os últimos anos tem sido de que o estímulo do banco central garante um mercado em constante crescimento touro, e experimentar um declínio considerável em ações, mesmo quando QE ainda estava em ação foi, pelo menos, um wake up call perceptível.

Eu suspeito que este declínio nos mercados não foi necessariamente planejada pelos bancos centrais, e foi um tropeço no seu esquema para manter estoques elevados até depois do cone QE tinha resolvido. Ele também foi um tropeço eu esperava um pouco mais cedo, por volta do final do Verão, para ser exato. Desde a queda, os bancos centrais e os principais meios de comunicação têm reagido energicamente para manipular a percepção do público, bem como o otimismo dos investidores, mas isso não pode continuar por muito mais tempo.

Em quase todos os casos de declínio do mercado, o grupo de notícias financeiras Reuters injetou falsos rumores de mais estímulo do Banco Central Europeu. Este também foi o caso em outubro como mercados começaram a falhar. Esses rumores foram posteriormente frustradas pelo Financial Times, mas não antes de a mera menção de mais fiat estímulo a partir de qualquer banco central fez as ações subindo mais uma vez.

Isso também ocorreu quando a gerência média membro do Federal Reserve John Williams deu a entender em entrevistas sobre a possibilidade de "QE4" se a economia começou a mostrar sinais de regressão. Williams, é claro, não tem qualquer influência na decisão de reintroduzir o QE, mas isso não importa para os investidores, que imediatamente travados sobre a notícia sem sentido como crianças ansiosas, e jogou seu dinheiro de volta em ações novamente.

E, mais recentemente, o banco central do Japão anunciou um re-ignição súbita e surpreendente de medidas de estímulo ao som de 80 trilhões de ienes por ano. Este anúncio, mais uma vez, enviou os estoques globais sobem vertiginosamente, mesmo que fosse uma admissão gritante pela elite financeira do Japão, que todos os seus esforços para impressão inflacionárias dos últimos anos falharam miseravelmente. Como já alertou no passado, quando as más notícias se torna uma boa notícia porque uma má notícia promete mais intervenção do banco central, a economia está realmente à beira de um acerto de contas.

Esperemos que, todos nós podemos ver a tendência a ter lugar aqui. Com o fim da Reserva Federal afunilar agora completa, e as questões que circundam a respeito de quando as taxas de juros será elevada, a volatilidade do mercado não visto desde 2008-2009 está retornando. A única medida que diminuiu o acidente é o uso de histórias falsas notícias insinuando mais estímulos, bem como esforços inúteis por outros bancos centrais para pegar onde a Reserva Federal deixou. Isso mostra que o mundo dos investimentos é tão completamente viciado em QE que até mesmo a mera sugestão de uma outra pequena correção de sua droga favorita é o suficiente para tirá-los da cama e animado. Eles sabem que todo o sistema é manipulado pelos bancos centrais, e eles não se importam. Na verdade, eles se divertem nele. O único gol do seu comerciante média dia agora é lucrar no esquema durante o tempo que for humanamente possível, mesmo que a conclusão final do esquema vai significar a destruição total de seus lucros eo fim de seu modo de vida.

Eu odeio usar uma analogia cinema para uma ameaça muito real, mas hoje me lembrar os investidores do personagem de Joe Pantoliano em 'The Matrix'; o cara que está plenamente consciente de que a Matrix é uma ilusão, mas quer experimentar o prazer da ilusão tudo a mesma coisa. Tanto que ele não se importa de ser explorada como um escravo pelo sistema, e está disposto a sacrificar toda a medida da verdade e até mesmo o futuro apenas para obter um sabor da fantasia novamente.

Mas o que é a realidade de que os bancos centrais estão tentando esconder, e por quê? Isto eu tenho escrito sobre em detalhes, literalmente, centenas de vezes, então eu só cobrirá as mais recentes notícias brevemente aqui, e por isso que eu acho que a dinâmica global está prestes a mudar para pior.

As exportações mundiais, ea demanda, assim, ao consumidor, estão mergulhando. Alemanha, o único pilar da esquerda para escorar a falhar União Europeia, tem experimentado um declínio acentuado nas exportações não visto desde 2009.

China, o maior exportador e importador do mundo, e as empresas chinesas, foram capturados em uma série de casos que utilizam notas fiscais fraudulentas para inflar artificialmente os seus próprios números de exportação, em alguns casos, relatando bens 50% mais exportados do que tinha realmente existido.

Manufatura da China também diminuiu nos últimos cinco meses, expondo a natureza de suas estatísticas de exportação inflacionados e indicando uma desaceleração global.

O Baltic Dry Index, uma medida de taxas de envio globais de bens matérias, e, portanto, uma medida da demanda de transporte, continua a arrastar ao longo de perto de mínimos históricos.

O consumidor americano (o único ativo econômico os EUA têm, além de status de reserva mundial do dólar), viu declínios nos gastos, bem como os salários.

Enquanto isso, os americanos desempregados de longo prazo continuam a cair rolos de bem-estar aos milhões, fazendo com que os números do desemprego parece bom, mas o quadro geral futuro olhar as taxas de asparticipation terríveis dissolver no éter de estatísticas do governo.

Como tal pobreza sendo escondido? Foodstamps. Puro e simples. Quase 50 milhões de americanos já subsistir com programas do vale-refeição de hoje, e esse número não mostra sinais de cair. Em estados como Illinois, duas pessoas se inscrever para a assistência alimentar para todos os cidadãos que acontece a encontrar um emprego.

Mas tudo isso é rudimentar. A maioria dos analistas do Movimento Liberdade concorda que a nossa estrutura fiscal está à beira do colapso; o que eles tendem a brigar é sobre como e quando a estrutura entrará em colapso.

Adivinhar quedas do mercado tem sido extremamente difícil, no meio de um ambiente fiscal fiat encharcado. Nada é exatamente o que parece. Minhas previsões de uma queda de 10% até o final do verão estavam fora por três semanas. Por causa da natureza de QE estímulo manipulação da Dow, o nosso único verdadeiro guia tem sido a linha do tempo do cone Fed, eo fato de que os principais bancos foram contando com fiat alimentados continuamente capitais ciclo em ações através do uso de empréstimos a juros baixos para corporações e do golpe de recompra de ações. Recompras Companhia deram aumentos constantes para os mercados, pelo menos desde 2008, e muitas empresas estão usando até 50% dos seus "lucros" apenas para continuar a comprar suas próprias ações.

Essa estratégia, no entanto, está chegando a um ponto de retornos decrescentes como muitas empresas estão emitindo muita dívida no processo. IBM é um exemplo perfeito de uma empresa que atingiu o limite máximo de recompras de ações. Esta tentativa coordenada estranho por corporações e bancos centrais para manter os mercados apoiado até mesmo como empresas sacrificar o que quer da dívida a estabilidade que eles haviam deixado indica um estado de conluio entre essas instituições, que vai muito além da mera idéia de "ganância mutuamente assegurada". Desde pelo menos 2008, realmente houve uma "conspiração" entre bancos e empresas internacionais para gerar uma bolha enorme estoque projetado para manter as massas calma e aplacado. No entanto, esses grupos entendem, melhor do que muitos para lhes dar crédito, que tais medidas terão de fim, ou seja revelada.

Com a vela terminar e dinheiro QE secando, é importante fazer algumas perguntas. Por exemplo, como é que as empresas vão continuar a acumular capital para despejar em suas próprias existências, se alimentou de dinheiro está se tornando escasso e os gastos do consumidor está em declínio? E, se eles não podem continuar recompras de ações por causa da falta de fundos ou uma sobrecarga de dívida, como são mercados de ações vai permanecer à tona?

E o que dizer da dívida pública? Tal como está agora, o interesse estrangeiro em títulos do Tesouro dos EUA está diminuindo. A grande maioria dos novos títulos vendidos são de curto prazo. Até agora, o Fed tem sido o principal comprador da dívida de longo prazo, abocanhando 10 títulos ano a partir do mercado, enquanto outros investidores perdem a confiança na capacidade dos Estados Unidos para saldar passivos no futuro. Agora que QE é mais, quem é que vai comprar a dívida pública cada vez maior dos Estados Unidos? Eu apontei esta pergunta recentemente em um cultist Fed e sua resposta foi "Bem ... obviamente alguém vai comprá-lo ...", embora não pudesse especificar.

O aumento nas compras de dívida de curto prazo após o término do QE3 também era previsível, mas isso só pode ser mantida se os estoques começam a cair consideravelmente mais uma vez. Pense nisso; interesse na dívida dos EUA tem estado em declínio há anos, não só porque os bancos estrangeiros estão abandonando o dólar, mas também porque as ações têm sido um investimento muito mais atraente, com maiores retornos garantidos pelo Fed QE. O cone anuncia uma mudança violenta em circunstâncias. A única maneira de interesse na dívida dos EUA para ser energizado, mesmo que por um curto período de tempo, é para ações de funcionar, deixando títulos como o único refúgio seguro para a esquerda. Discuti este desenvolvimento em detalhes no meu article'The Swindle final de Private Wealth americano já começou "no início deste ano. Todas as outras vias de investimento parecem estar em declínio, a partir de mercados estrangeiros e estrangeiros, para produtos como o petróleo. Mesmo o ouro ea prata têm tido um sucesso. Para o investidor médio, se ocorrer uma derrota em ações, eles vão saltar imediatamente para títulos. Isto joga em minha teoria sobre a vinda final do jogo financeiro, que vou estar a discutir no meu próximo artigo.

Investidores da estão contando com um eventual QE4, mas acho que isso também pode ser uma ilusão.

No final de 2013, eu previ o Fed realmente seguir com o cone de QE3, e que eles iriam reduzir drasticamente as medidas de estímulo. Eu acredito que esta é uma preparação para uma grande implosão dos mercados norte-americanos, em particular. O ponto central do cone é apoiar a ilusão de que a economia dos EUA se recuperou, e que o Fed tem "cumprido a sua missão". Quando um acidente acontece, eu acho que vai ser autorizados a circular livremente e que a nova intervenção QE não serão tomadas. Eu não tenho nenhuma dúvida que este acidente vai ser culpa de uma força ou ato de destino fora (o surto de Ebola, que está dobrando em casos a cada três semanas, é um catalisador perfeito possível), e que os bancos serão absolvidos de toda a culpa no mainstream .

Um acidente que vem não é apenas a minha opinião pessoal. É importante notar que por trás do barulho da festa recuperação fundo, os banqueiros internacionais estão enviando uma mensagem muito diferente sobre a saúde da economia.

No mesmo dia em que a Reserva Federal anunciou o fim do QE3, o ex-presidente Alan Greenspan, fez um discurso ao Conselho de Relações Exteriores em que ele lamentou que a cedência QE seria doloroso, que as medidas de estímulo não tivesse alcançado seus objetivos no passado e que o ouro pode ser um bom investimento hoje.

O Fundo Monetário Internacional e do BCE também divulgou declarações advertindo que "políticas de estímulo acomodatícias" poderia contribuir para a volatilidade econômica. Ou seja, o estímulo pode ser o palco para a instabilidade fiscal. O FMI afirma que "medidas ousadas" é necessária para "reset" do sistema global.

E, as sempre presentes senhores no Banco de Compensações Internacionais colocaram um aviso sério sobre o nosso futuro financeiro, prevendo uma "inversão violenta" nos mercados. A última vez que o BIS fez tal previsão foi no verão de 2007, pouco antes de os derivados falhar. Mas este é o M.O. dos bancos centrais, para avisar da vinda calamidade pouco antes do evento, mas não há tempo suficiente antes do evento para fazer qualquer diferença. Eles se apresentam como prognosticadores do futuro econômico, mas, na realidade, eles são os instigadores de todos os desastres que prever.

Eu não sei como os mercados vão reagir à provável deslizamento de terra "vitória" pelos republicanos nas eleições de meio de mandato (jamais poderá ser "vitorioso" em um concurso manipuladas?), Mas o que eu sei é que a maioria republicana oferece uma ainda maior oportunidade para um novo colapso. Movimentos negativos nos mercados que foram obstruídos por meio da manipulação agora pode ser desencadeada e então atribuída a "um impasse do governo", ou a incapacidade de os conservadores "compromisso" fiscalmente. Uma mudança republicana no governo só oferece mais cobertura para um colapso que está programado para ocorrer independentemente.

Acredito que as admissões de perigo financeiro por internacionalistas, a forte queda nos estoques no início do outono, a reversão do teatro político, eo fato de que os principais investidores agora reconhecer a ilegitimidade dos mercados ainda continuar com a farsa de qualquer maneira, os sinais o último suspiro da economia global. Eu esperar aumentando a instabilidade do mercado a partir deste ponto, bem como numerosas distrações geopolíticas que será responsabilizado pelo caos fiscal. Eu deixei a minha explicação sobre o fim do jogo final, de modo que eu possa cobri-lo com mais detalhes no meu próximo artigo. Escusado será dizer que a tempestade que se aproxima é um deliberadamente projetados um, destinado a alcançar objetivos muito específicos, incluindo uma população com medo e pânico, fácil de manipular como o sistema vai fora dos trilhos para a última hora.

Fonte: http://www.alt-market.com/articles/2394-we-have-just-witnessed-the-last-gasp-of-the-global-economy

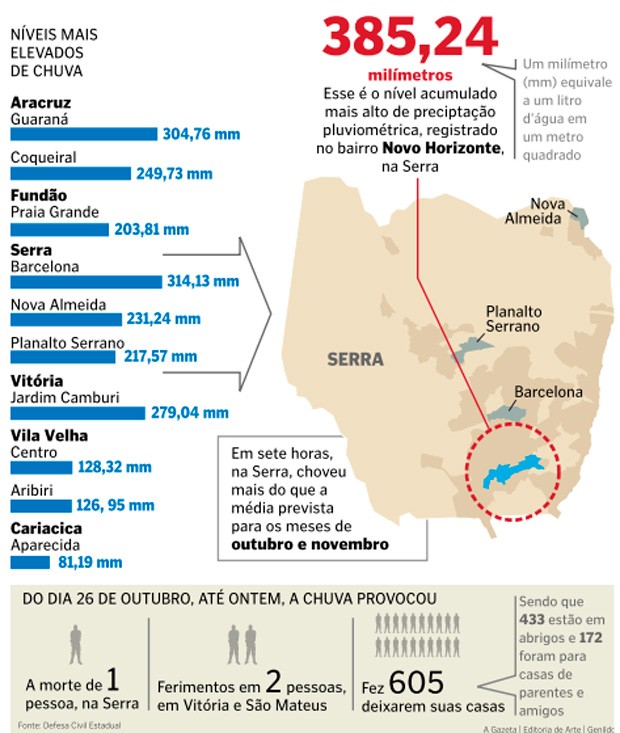

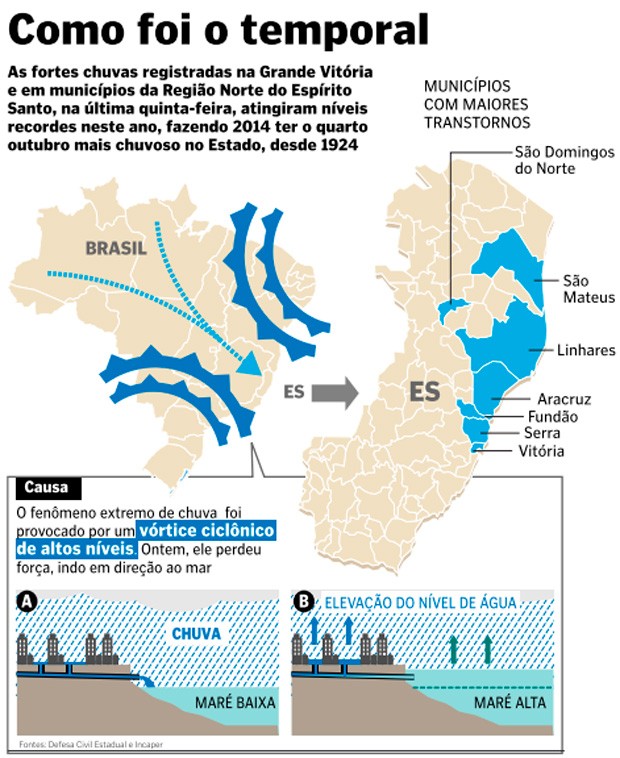

Carro submerso na obra da avenida Leitão da Silva, em Vitória - 31/11/2014 (Foto: Marcelo Prest/A Gazeta)

Carro submerso na obra da avenida Leitão da Silva, em Vitória - 31/11/2014 (Foto: Marcelo Prest/A Gazeta) Expulsos de casa no bairro Guaraciaba, na Serra - 31/11/2014 (Foto: Bernardo Coutinho/ A Gazeta)

Expulsos de casa no bairro Guaraciaba, na Serra - 31/11/2014 (Foto: Bernardo Coutinho/ A Gazeta) Árvore é arrancada pela raiz em Vitória - 31/11/2014 (Foto: Bernardo Coutinho/ A Gazeta)

Árvore é arrancada pela raiz em Vitória - 31/11/2014 (Foto: Bernardo Coutinho/ A Gazeta) Morador em cima do muro em Laranjeiras - 30/11/2014 (Foto: Bernardo Coutinho/ A Gazeta)

Morador em cima do muro em Laranjeiras - 30/11/2014 (Foto: Bernardo Coutinho/ A Gazeta)